Jednym w kluczowych działań wspierającym stabilizację i bezpieczeństwo funkcjonowania dużych korporacji, jak również małych i średnich przedsiębiorstw, jest ocena wiarygodności klientów / kontrahentów handlowych oraz weryfikacja ich zdolności do wywiązywania się z zaciągniętych zobowiązań.

Co zatem powinno wchodzić w skład oceny ratingowej partnerów biznesowych oraz jak należy interpretować nadany rating? Na to i kilka powiązanych z tym zagadnieniem kwestii postaram się odpowiedzieć w tym artykule – zapraszam do lektury.

Struktura ratingu i skala ratingu

Ratingi przedsiębiorstw nadawane są w celu określenia wiarygodności finansowej i ryzyka kredytowego ocenianego podmiotu w horyzoncie krótkoterminowym (najbliższych 12 miesięcy) oraz w horyzoncie długoterminowym (powyżej 12 miesięcy). Nadany rating wskazuje poziom spodziewanego ryzyka niewykonania przez podmiot swoich zobowiązań finansowych. Mowa tutaj zarówno o przypadku niewykonania zobowiązań w całości jak i w części. Ratingi są syntetycznymi ocenami ryzyka kredytowego określanego w kategoriach bezwzględnych, tj. poprzez zastosowanie ocen przypisanych do stałej skali ryzyka. Poziom ratingu przedsiębiorstwa uwzględnia szacunkową ocenę prawdopodobieństwa wystąpienia niewypłacalności firmy (ang. Probability of Default – PD) oraz szacunkowy stopień straty wierzycieli w przypadku wystąpienia niewypłacalności (ang. Loss Given Default – LGD).

Skala ocen ratingowych bazuje najczęściej na oznaczeniach literowych – przykładowo agencje ratingowe wykorzystują cztery grupy ocen od AAA do D. Należy tutaj zaznaczyć, że łączna liczba stosowanych klas ratingowych w ramach wszystkich grup jest już zależna od danej agencji ratingowej – zazwyczaj stosuje się ok. 20 klas ratingowych. Dla porównania w sektorze bankowym, gdzie zazwyczaj stosowaną metodą oceny ryzyka kredytowego jest metoda wewnętrznych ratingów (ang. Internal Ratings-Based Approach – IRB), wykorzystuje się wewnętrzne dedykowane skale i klasy ratingowe.

Składowe oceny ratingowej

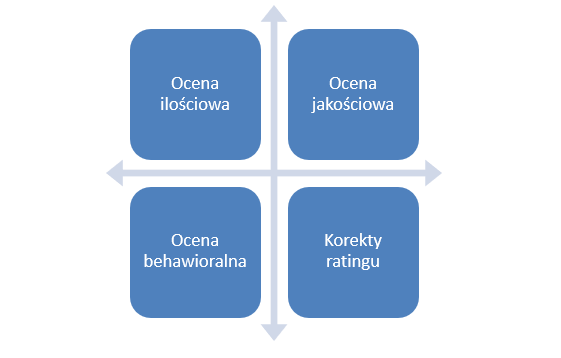

Przejdźmy zatem do przedstawienia kluczowych elementów metodologii ratingowych stosowanych w analizach wiarygodności kredytowej przedsiębiorstw. Nasze wieloletnie doświadczenie w zakresie dostarczania dedykowanych rozwiązań z zakresu oceny ryzyka kredytowego, dla klientów różnych obszarów biznesowych, pozwala nam zauważyć, że stosowane modele ocen ratingowych bardzo często uwzględniają wpływ ryzyka finansowego, ryzyka biznesowego oraz dodatkowych czynników korygujących takich jak: wielkości ocenianego podmiotu, trendy głównego sektora jego działalności, pozycja rynkowa podmiotu na tle branży oraz ewentualne przesłanki niewykonania wcześniejszych zobowiązań. Zestaw czynników dodatkowych poddawanych ocenie może być zależny m.in. od rodzaju branży, w której podmiot działa (produkcja, handel, usługi), poziomu jego przychodów a dla podmiotów działających w ramach grup kapitałowych – poziomu wsparcia ze strony grupy, jak również ryzyka kraju funkcjonowania. Modele ocen ratingowych przedsiębiorstw składają się najczęściej z 4 głównych składowych przedstawionych na poniższym rysunku:

Ocena ilościowa

Modele oceny ryzyka w większości przypadków posługują się fundamentalną analizą ilościową na podstawie stałej listy wskaźników finansowych opartą o audytowane sprawozdania finansowe podmiotu za ostatnie trzy pełne lata obrachunkowe oraz o prognozy finansowe (z ustalonego przedziału czasowego) celem określenia zdolności podmiotu do generowania nadwyżki środków pieniężnych i regulowania spłat w przyszłości. Zbiór wyznaczanych wskaźników finansowych / ilościowych dzielony jest najczęściej na wskaźniki modelowe (punktowane) oraz dodatkowe. Częstą praktyką w tym obszarze jest również odnoszenie wyników wyliczonych wskaźników do danych branżowych pozyskiwanych z zewnętrznych serwisów dostarczających tego rodzaju dane statystyczne – celem uplasowania ocenianego podmiotu na tle branży, w której działa.

Zestaw dokumentów finansowych poddawanych analizie jest zależny od rodzaju sprawozdawczości podmiotu w danym roku obrotowym. Przykładowo dla podmiotów na pełnej sprawozdawczości obejmuje on komplet dokumentów tj.: Rachunek Zysków i Strat (RZiS), Bilans, Rachunek Przepływów Pieniężnych (RPP). Zakres wyliczanych wskaźników obejmuje najczęściej ocenę płynności, struktury finansowania, rotacji i efektywność kapitału obrotowego, rentowności, stopnia obciążenia długiem oprocentowanym i zdolności obsługi długu. Ocenę przyszłej wiarygodności kredytowej przedsiębiorstwa dokonuje się natomiast w oparciu o wskaźniki dźwigni i pokrycia obsługi długu na podstawie prognoz bilansu, rachunku wyników i rachunku przepływów pieniężnych.

Ocena jakościowa

Ocena jakościowa ma na celu uwzględnienie w ocenie ratingowej zestawu dodatkowych czynników tj. np. wiarygodność dokumentacji finansowej, jakość wsparcia i zarządzania, wpływ czynników środowiskowych, uwarunkowania branży, pozycję rynkową, konkurencyjność, jakość zarządzania firmą oraz trendy pozycji gotówkowej przedsiębiorstwa. Aspekty te oceniane są najczęściej za pomocą dedykowanych ankiet uzupełnianych przez analityków, w których poszczególne odpowiedzi są odpowiednio punktowane wg stałej matrycy scoringowej – zazwyczaj dedykowanej dla wielkości ocenianego podmiotu (np. małe i średnie przedsiębiorstwa, duże firmy, korporacje).

Ocena behawioralna

Rating bazowy i korekty ratingu

Opisane powyżej oceny są składowymi bazowej oceny ratingowej nazywanej często ratingiem bazowym lub systemowym. Każda z wyżej wymienionych ocen ma odpowiedni udział procentowy w ocenie systemowej – określenie proporcji i wpływu poszczególnych ocen (ilościowej, jakościowej oraz behawioralnej) na rating bazowy definiuje już konkretna metodyka oceny ratingowej wyznaczona dla ocenianego podmiotu. Nasze doświadczenie pokazuje, że klienci wdrażający modele ratingowe do oceny ryzyka wykorzystują finalnie w swoich systemach od kilku lub kilkunastu dedykowanych modeli / metodyk oceny ratingowej przedsiębiorstw.

Tak wyznaczony rating systemowy poddawany jest następnie dodatkowym ocenom, które mogą finalnie doprowadzić do ew. korekty ratingu o kilka klas ratingowych zarówno w górę, jak i w dół. Zastosowane korekty ratingu mogą uwzględniać m.in. aktualny status i terminowość obsługiwanych zobowiązań (przypadek ewentualnego wejścia w stan default lub wyjścia z niego), dotychczasowe wsparcie kapitałowe, technologiczne, handlowe, prawne i finansowe jego grupy kapitałowej oraz potencjalny wpływ ryzyka kraju działania na efektywność, stabilność, bezpieczeństwo ekonomiczne i wiarygodność kredytową podmiotu.

Indywidualny charakter przedsiębiorstwa może zostać uwzględniony również poprzez dokonanie ew. ograniczenia maksymalnej możliwej oceny przedsiębiorstwa wielkością podmiotu na podstawie przypisania ocenianej firmy do grupy klientów dużych, średnich lub małych i zastosowanie matrycy uwzględniającej np. kwoty kapitału i obrotów przedsiębiorstwa. Ograniczenie ratingu może również być spowodowane innymi czynnikami, tj.: ryzykiem wynikającym ze specyfiki głównego sektora jego działalności, jego pozycją rynkową na tle innych podmiotów branży (wyjątkową, ponadprzeciętną, średnią lub poniżej przeciętnej).

Rating wyznaczony po uwzględnieniu wymaganych ograniczeń i korekt staje się ratingiem finalnym przedsiębiorstwa. Tak wyznaczony rating odkładany jest w historii ratingowej podmiotu i następnie monitorowany zgodnie z przyjętą politykę weryfikacji nadanych ratingów – np. w trybie śródrocznym lub rocznym. Monitorowanie może być również wykonywane na żądanie w sytuacji zidentyfikowania ważnej przesłanki (tzn. sygnału wczesnego ostrzegania) mówiącej o istotnej zmianie sytuacji finansowo-ekonomicznej lub biznesowej podmiotu.

Podsumowanie

W VSoft od ponad 25 lat zapewniamy naszym klientom wsparcie w obszarze kompleksowej oceny ratingowej przedsiębiorstw. Nasze autorskie rozwiązanie VSoft Rating, wspierane przez zestaw konektorów do kluczowych baz i systemów zewnętrznych zostało z sukcesem wdrożone w wielu konfiguracjach, począwszy od średniej wielkości firm, a kończąc na największych instytucjach bankowych w Polsce. Platforma VSoft Rating zapewnia naszym klientom centralne miejsce ocen ryzyka, dając jednocześnie możliwości swobodnego jej rozwoju zarówno w zakresie nowych źródeł pozyskiwania danych, jak również tworzenia nowych dedykowanych modeli ocen ratingowych. Ponadto dzięki dodatkowym modułom obsługi automatycznej platforma zapewnia, że ocena ratingowa zostanie wykonana na czas, a dzięki mechanizmom cyklicznych monitorowań nadanego ratingu będzie zawsze odzwierciedlać aktualną sytuację ocenianego podmiotu.

W VSoft od ponad 15 lat, obecnie pełni rolę architekta rozwiązań biznesowych kreując rozwiązania o obszarach sprzedaży produktów kredytowych oraz oceny ryzyka kredytowego. Wcześniej programista, lider oraz kierownik działu oprogramowania odpowiedzialny za realizację i rozwój rozwiązań do klientów z sektora finansowego. W pracy łączy wiedzę techniczną z wiedzą biznesową stawiając na proste rozwiązania dostosowane do zmieniających się potrzeb biznesowych.